今回は、まだ免税事業者のままでいらっしゃるフリーランスの皆さまを対象に免税事業者のままでいるべきか、登録事業者になるべきかについてのお話をしたいと思います。

インボイス登録事業者になるか否かの判断基準は何?

インボイス登録の判断基準は立場によってさまざまです。まずは、どのような場合インボイス登録が必要なのか考えてみましょう。

判断基準

前述でもお伝えしましたとおり、お客様がインボイス登録事業者であれば、免税事業者との取引では消費税の仕入税額控除ができないことで損をするため、取引が打ち切られる可能性があるとお伝えいたしました。つまり、売上先がインボイス登録をしているか否かが大きな判断基準となってきます。

逆に、お客様が一般消費者である場合は、免税事業者であっても影響がないということになります。具体的に言うと一般消費者を相手に営業している飲食店や小売店などが該当するでしょう。ただし、飲食業や小売店であっても、会社の経費で利用する人が多い場合、免税事業者のままでの取引は困難になる可能性が考えられます。

免税事業者のままでいると顧客を失ってしまうリスクを考えて免税事業者のままでいるのか、インボイス登録を行うのかを判断しなければいけません。

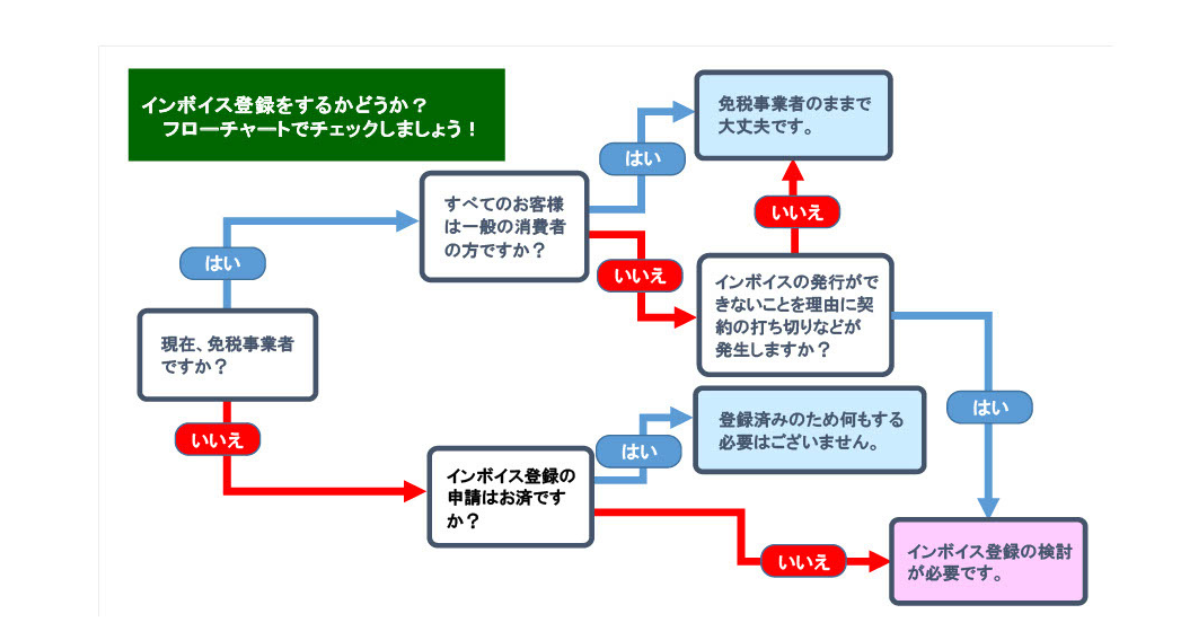

フローチャートチェック

まず、インボイス登録をするかどうか?をフローチャートでチェックをしてみましょう。

幸いにも令和4年12月の税制大綱で消費税を納税している企業が免税業者から仕入れを行う際、一定割合の控除を認めるという経過措置が設けられました。あくまでも6年間の時限立法ですが。具体的には、令和5年10月1日から令和8年9月30日までの3年間、仕入税額額の80%控除。例えば相手が免税事業者で控除できない消費税が5,000円になったとします。通常では0円ですが5,000円の80%=4,000円は控除できるというものです。その後の令和8年10月1日から令和11年9月30日までについても、控除額が50%にはなり、向こう6年間は経過措置が続きます。

これよって、企業側は、経過措置6年の間に今後の取引をどうするのかを考える猶予を与えたことで、取引を継続してもらえることになったはずです。なっていない方がおられましたらごめんなさい。

インボイス制度はスタートしましたが、向こう6年間の経過措置もあり、現状取引が継続しているのであれば、判断する時間は残されていると思いますので、じっくりとお考え下さい。昨年2月に、株式会社マイナビなど7社が「インボイスを発行しない事業者との間でも取引を継続する」とのメッセージも出ておりますのでご覧ください。

参考:日経新聞の記事『インボイス発行なしでもフリーランスと取引』

インボイス登録事業者になった際の対策

インボイス登録事業者になった際のデメリット①

インボイス登録事業者になるということは「免税事業者」から「課税事業者」になるということです。フリーランスの方が免税事業者から課税事業者になったときに考えられるデメリットは次の2つです。

(1) 利益が出たら消費税の納税が発生する。つまり、所得がその分減ってしまう。

(2) 確定申告以外に消費税の申告をしなければいけなくなるため事務処理が増える。

今までは、納税義務がなかったため消費税を申告・納税することになるので、その分の手取りが減ることになります。

また、消費税の申告をするための帳簿も必要となってきます。そのため、会計ソフトの導入などの検討も必要になってきます。インボイス登録事業者になるかどうかの判断は、慎重に行わなければいけないでしょう。

インボイス登録事業者にならないで取引の継続が可能かどうかの確認②

前述でもお話ししたとおり、取引先がインボイスの交付を必要としない一般消費者だった場合は、インボイス登録事業者でなくても取引に影響はほとんどないと考えられます。

一方、取引先が課税事業者の場合には、取引先が仕入税額控除を行うためインボイス登録事業者かどうかの確認が求められる可能性があります。取引先が課税事業者の場合には、インボイス登録しない場合に取引へ影響するかどうかの確認をする必要があります。

インボイス登録事業者でなくても仕事をお願いしたいと言われるのであれば、必ずしも登録事業者になる必要はございません。そのためには、客先に必要とされるクオリティーを上げておくことも必要となるのかも知れません。

参考:公正取引委員会『免税事業者及びその取引先のインボイス制度への対応に関するQ&A』

簡易課税制度の検討③

①②を検討したうえでインボイス発行事業者になると決めたら「簡易課税制度」を選択することも検討しましょう。

簡易課税制度を選ぶと、消費税の申告の際、簡易的な方法で消費税の申告・納税が行えるため、事務処理の手間が大幅に削減できます。通常、消費税申告を行う場合、仕入れや経費処理などの取引ひとつひとつの消費税の金額を帳簿につけておく必要があります。

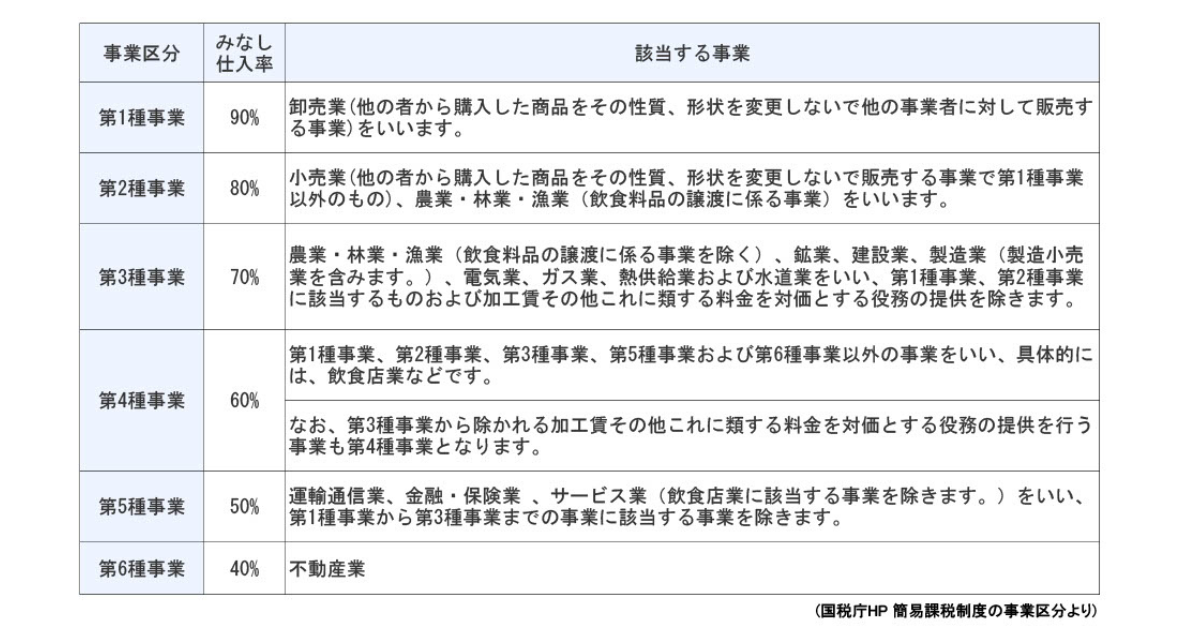

しかし、簡易課税制度では、課税売上で預かった消費税の金額がわかれば、下記の表に従ってみなし仕入れ率から納税する消費税額を求めることができます。

(簡易課税制度における納税する消費税の金額の計算式)

納付する消費税の金額=課税売上で預かった消費税-(課税売上で受け取った消費税×みなし仕入率)

みなし仕入率は事業によって以下の区分に分けられます。

ただし、簡易課税制度を適用するには、以下の条件を満たす必要があります。

(簡易課税制度を適用するための条件)

(1) 個人事業主は前々年、法人は前々事業年度の課税売上が5,000万円以下

(2) 「消費税簡易課税制度選択届出書」を税務署に事前に届け出る

簡易課税制度の届け出については、国税庁ホームページ「No.6505 簡易課税制度」を確認してください。

請求書の受取り側が簡易課税制度を選んだ場合、請求書の受け取り側は仕入税額控除をするためのインボイス(適格請求書)の保存も不要です。

ただし、仕入税額控除のためのインボイスの保存は必要ありませんが、法律上は受け取った請求書等は証憑書類の保存義務がございます。法人は7年間、個人事業主は5年間の保管義務があります。何かと面倒な事務処理を行わなければいけないことには変わりがないものの、個人事業主やフリーランスの皆さまが自分で経理をしている場合、簡易課税制度をうまく使うことで事務処理の手間を大きく減らせることができるのは間違いのない事だと思います。

個人事業主やフリーランスの皆さまにおかれましては、今後、免税事業者から課税事業者に変更を余儀なくされる状況が訪れる場合もあるかも知れません。その場合は、慎重にご判断いただけるようアドバイスを行っておりますので、是非、ご相談いただければと思います。