今回は、国税庁のホームページ「電子帳簿保存法の概要」に沿って電子帳簿保存法について、「これだけは絶対にやらなければいけない」という事だけにを簡単にご説明したいと思います。

ここで一つ注意しておかなければいけないことをお伝えしておきます。それは、電子帳簿保存法に限ってすべての法人ならびに個人事業主がこの法律の対象となることです。

つまり、この法律は企業だけではなくフリーランスなどの個人事業主の方々も等しく対象となる法律であることにも注意が必要です。

なので、今回のテーマを「電子帳簿保存法ポイント解説」とさせていただいております。 それでは、まず、簡単に「電子帳簿保存法とは?」何かをご説明いたします。

電子帳簿保存法とは?

電子帳簿保存法は1998年7月に制定された法律で、当時、パソコンの普及を背景に、経理書類が手書きであったものからデータに変わりつつある時代でした。

そのような時代を背景として、経済界をはじめとした世間の強い要望を受け制定された法律なのです。

その後、デジタル化が進むにつれ、それに合わせるように電子帳簿保存法も幾度とない変更を重ね、2022年1月に今回の法改正が実施されました。

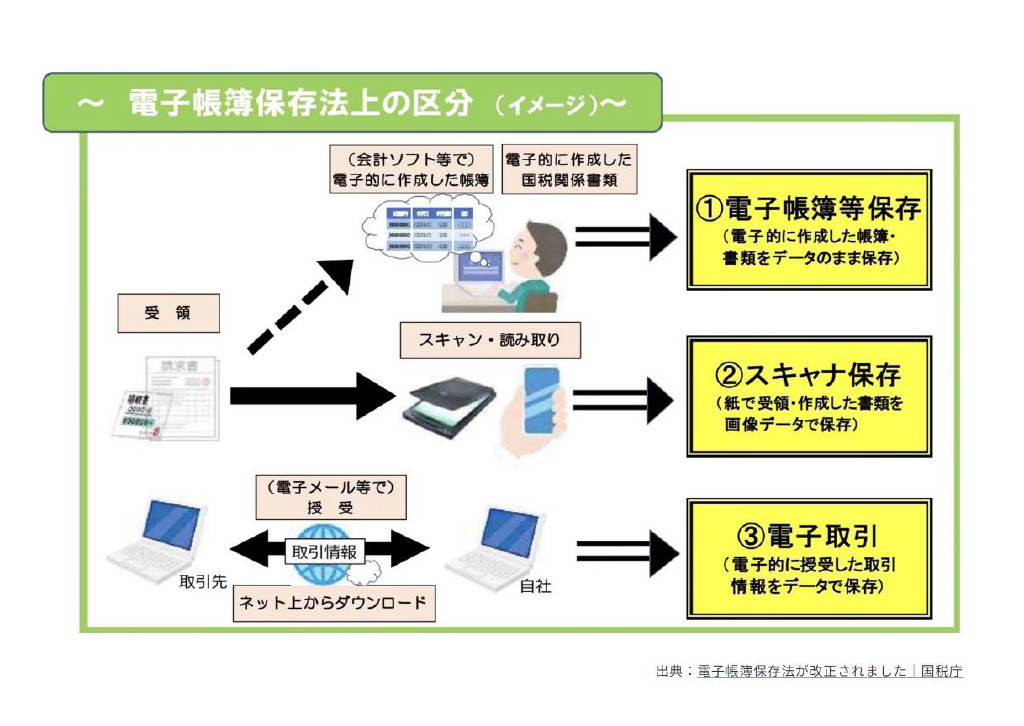

今回の電子帳簿保存法改正では、今まで紙での保存が義務付けられていた国税関係の帳簿や書類が、一定の要件を満たせば電子データでの保存が認められるというもので、対象となるのは下記の3区分になります。

注意するのは、①電子帳簿等保存と②スキャナ保存は任意であり利用したい方が利用すれば良いのですが、③電子取引については全ての事業者に対応の義務があることです。では、この3区分についての改正内容を説明させて下さい。

上記の図にありますように、今回の電子帳簿保存法改正では、今まで紙での保存が義務付けられていた国税関係の帳簿や書類が、一定の要件を満たせば電子データでの保存が認められるというもので、対象となるのは下記の3区分になります。

注意したいのは、①電子帳簿等保存と②スキャナ保存は任意であり利用したい方が利用すれば良いのですが、③電子取引については全ての事業者に対応の義務があることです。

では、この3区分についての改正内容について説明させていただきます。

電子帳簿保存法の3区分

①電子帳簿等保存

電子帳簿等保存とは、税法上で保存が必要な帳簿や書類を紙に出力せず、データのままで保存することを言います。

対象となる帳簿・書類は、以下の電子データになります。

- 帳簿:仕訳帳・総勘定元帳・売掛帳・買掛帳・現金出納帳・固定資産台帳など

- 書類:貸借対照表・損益計算書・試算表棚卸表など

- その他:請求書・見積書・納品書・注文書・領収書など自社発行書類の写し

②スキャナ保存

スキャナ保存とは、相手先から受領した紙の取引書類や自社で発行した紙の取引書類の写しをスキャナ等で電子データに保存したものを言います。対象となる帳簿・書類は、以下の電子データになります。

- 請求書・見積書・納品書・注文書・領収書などの紙で受け取った書類

- 請求書・見積書・納品書・注文書・領収書などの紙で発行した書類の写し

③電子取引

電子取引とは、メールやWebサイトなどの電子的方法により取引情報を授受することです。オンラインショップでの受注・販売や、電子メール・クラウドサービスでのやり取りなどが該当します。保存の対象となる書類は、契約書や見積書、請求書、領収書など広範囲です。

前述のとおり、「①電子帳簿等保存」と「②スキャナ保存」は、任意なので別の機会に説明させていただくことにして、今回は「③電子取引」についてのみ説明させていただきます。

電子取引で押さえておく2つのポイント

ポイント1 : 電子データとは何?

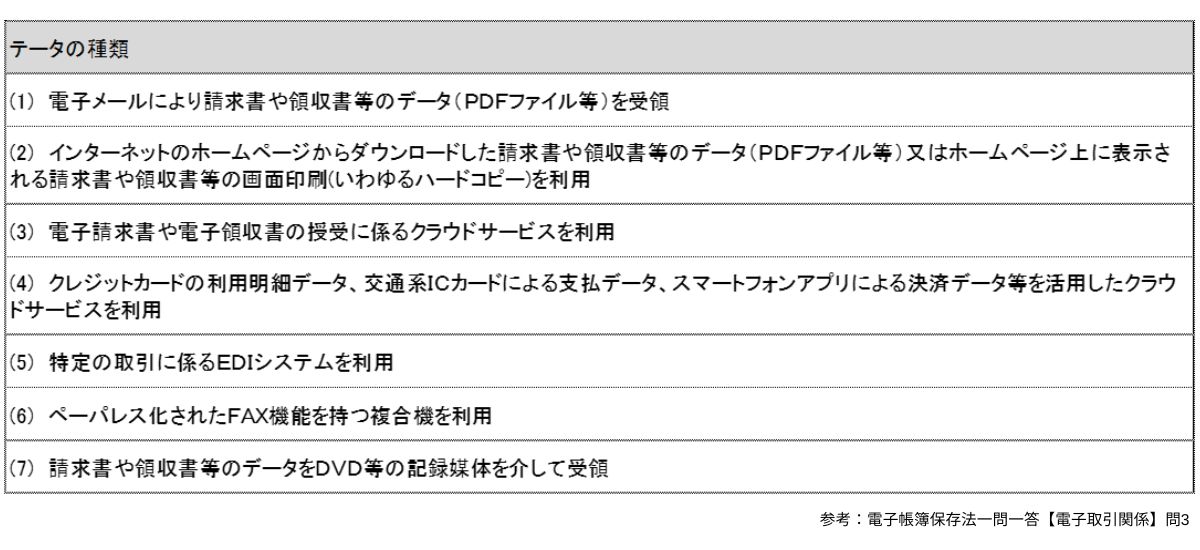

国税庁のホームページ「Ⅰ通則(制度の概要等)」によりますと、「電子データ」は、次の表のとおり7つに分類することができます。

つまり、電子データは紙以外の電子で授受されたもの全てが対象となり、その電子で取引を行ったデータは全てデータのまま保存することが必要となってきます。

ポイント2 : 電子データの保存方法は?

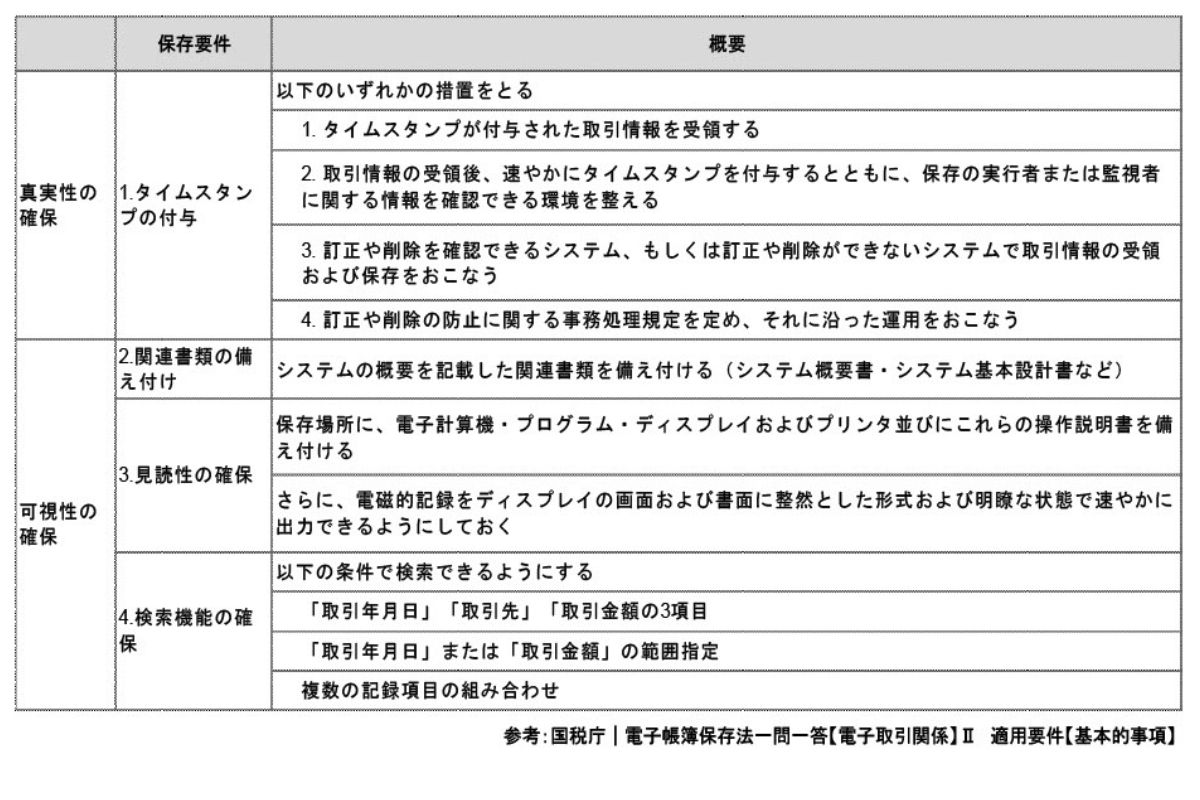

国税庁のホームページ「Ⅱ適用要件(基本的事項)」によると、電子データで授受した請求書などの取引データを保存する際は、「真実性の確保」と「可視性の確保」が必要だとあります。

「真実性の確保」とは、保存したデータが書き換えられたり削除されたりしていないことが証明できる方法でテータ保存することが必要とあります。

また、「真実性の確保」は、保存要件に「関連書類の備え付け」「見読性の確保」「検索機能の確保」の3つがあり、税務署による税務調査などの際、すぐにデータが閲覧できる状態に整えておくことが条件となっております。

整理したのが、下記の表で示すように4つが保存の要件となります。

表に記載のとおり、この4つの要件を満たすことが、電子取引における必須条件になるのですが、大企業においては、全てをクリアしなければいけないのですが、令和5年度の税制改正「により制度が緩和され、「4.検索機能の確保」については、売上が5,000万円(改正前は1,000万円)以下の事業者に関しては、税務調査などが行われた際、すみやかにデータの提供に応じることができる体制をとることを条件として、全てが不要となりました。

また、小規模経営者の皆様におきましては、事業規模が小さく、設備投資もできない状況も鑑み、経理システム等の導入が困難なため、「2.関連書類の備え付け」と「3.見読性の確保」に関しましても緩和措置がとられることとなっております。このあたりの説明につきましては、次回、5つの改正ポイントでご説明させてください。

これらのことを踏まえて結論を申し上げますと、「1.タイムスタンプの付与」の内容ランに記載しております4つの設置内容のうち1つを満たせばよいので、一番お金が掛からない方法としては、4の「訂正や削除の防止に関する事務処理規定」を定めて、その内容に従った運用を行えば良いことになります。

「訂正や削除の防止に関する事務処理規定」については、国税庁のサンフル「訂正や削除の防止に関する事務処理規程」をご覧ください。

まとめ

以上の内容をまとめますと、

(1) 電子帳簿保存法には、①電子帳簿等保存、②スキャナ保存、③電子取引の3つがあり、①電子帳簿等保存 と②スキャナ保存は任意なので、やってもやらなくても良く、③電子取引のみ実施すれば大丈夫なこと。

(2) 電子取引で言う「電子データ」とは、紙での取引関係書類以外の電子で行う全ての取引関係書類になるため、法人税申告や確定申告での青色申告を行う際に必要とされる売上と経費を証明できる書類すべてを指し、電子で授受したものは、電子で、また、紙のものは紙のまま、もしくは認められた方法でのスキャナ保存にて保存が必要であること

(3) 「真実性の確保」のため最低限「訂正や削除の防止に関する事務処理規定」を定め「可視性の確保」のため税務調査などが行われた際、すみやかにデータの提供に応じることができる体制をとること。

以上3つをご理解いただき、「電子帳簿保存法」に遵守した処理を実施してください。

その他

令和4年度税制改正で措置された「宥恕措置」は、令和5年12月31日をもって廃止されます。従いまして、今までは認められていた電子データをコピーして保存していたやり方が令和6年1月1日からできなくなりますのでご注意ください。

なお、令和5年度の電子帳簿保存法改正につきましては、「令和5年度税制改正による電子帳簿等保存制度の見直しの概要 」をご覧ください。